Обзор рынка торговой недвижимости Москвы на II квартал 2020

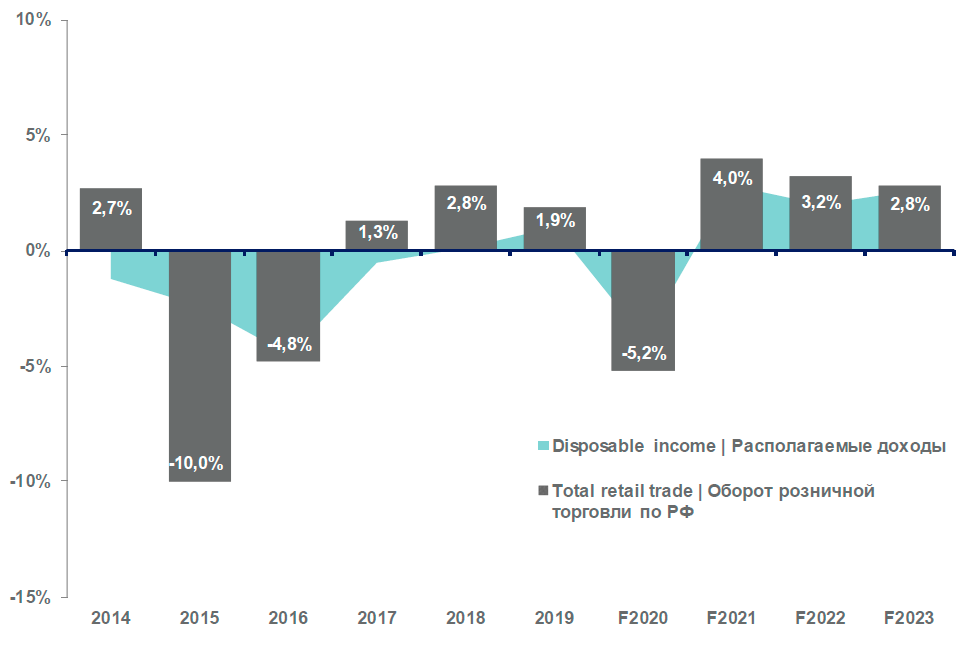

Потребительский рынок, который находился под давлением уже задолго до пандемии, усилит свое падение. Оборот розничной торговли и доходы населения в этом году будут находиться в отрицательной зоне.

Девелоперы переносят сроки сдачи объектов до восстановления активности торговых операторов –вводиться будут только объекты, находящиеся на высокой стадии готовности. Более 55% объема нового строительства будет обеспечено за счет Москвы.

Некоторые ритейлеры объявили об оптимизации бизнеса и закрытии части магазинов. В течение года мы увидим ротацию арендаторов в торговых центрах и увеличение доли свободных площадей в Москве до 13-15% к концу 2020 г.

Информация предоставлена отделом исследований и консалтинга Cushman & Wakefield.

Эксперты сообщают, что стабилизация показателей посещаемости и заполняемости ТЦ произойдет не раньше следующего года

Эффект отложенного спроса после возобновления работы торговых объектов продлится недолго.

Падение доходов населения и опасения, связанные с вирусом, будут сдерживать потребительскую

активность.

Потребительский рынок под давлением

Потребительский рынок России

Источник: Росстат, прогноз Минэкономразвития, Май 2020

Из-за ограничений на работу магазинов, оборот розничной торговли в апреле и мае показал значительное падение по сравнению с аналогичными периодами прошлого года –по данным Росстат, -23,2% и -19,2% соответственно. Всего с января по май 2020 г. оборот розничной торговли сократился на 6,1%. В начале лета ограничения начали постепенно сниматься, так что, вероятнее всего, падение в июне будет не таким глубоким. По прогнозам Минэкономразвития, всего в этом году оборот розничной торговли потеряет 5,2%.

Ограниченные финансовые ресурсы населения также оказывают негативное влияние на потребительский рынок. По данным опроса Romir, который проводился в марте-мае 2020 года, половина россиян заявила о снижении доходов. По официальному прогнозу, реальные располагаемые доходы населения в этом году сократятся на 3,8%. К уровню 2019 года показатель вернется только в 2022 году.

Торговые центры - наиболее пострадавший сегмент

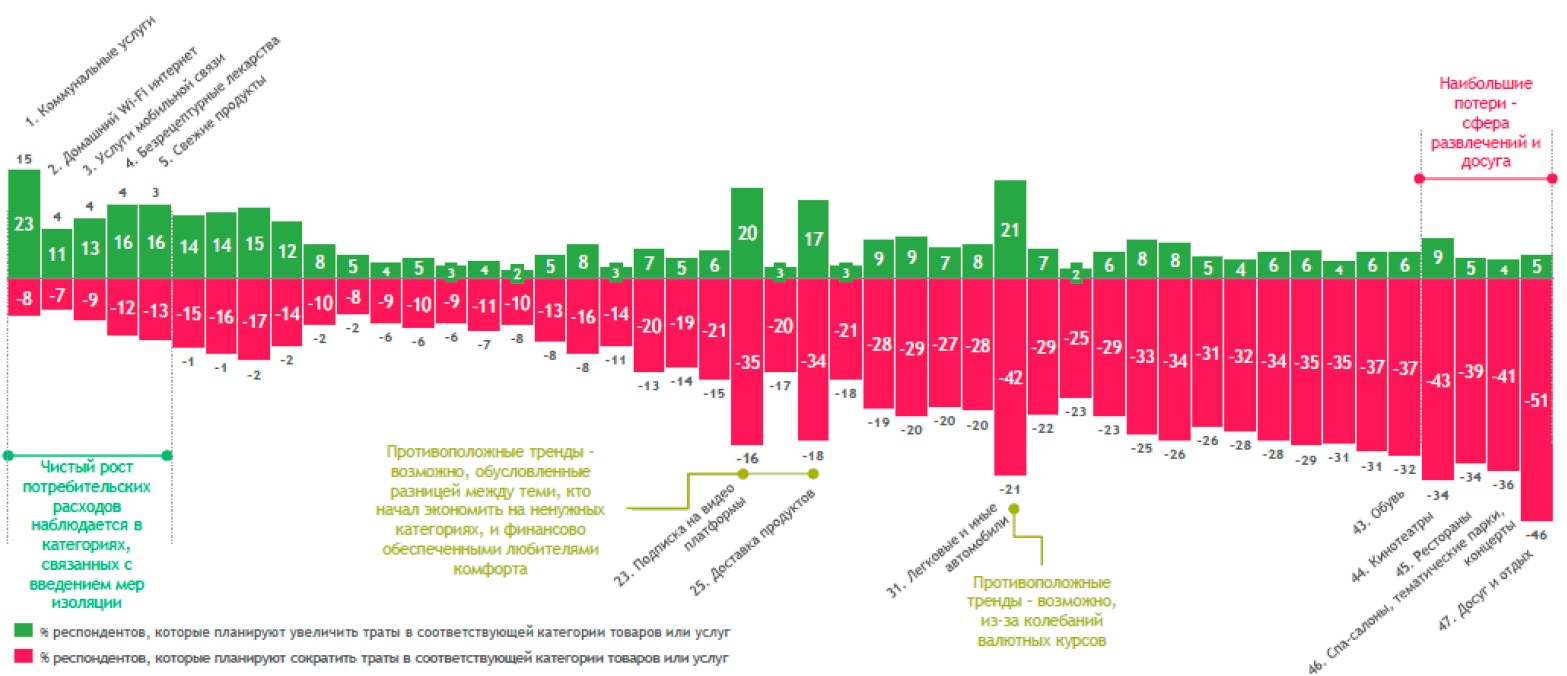

Значительную долю площадей в торговых центрах занимают операторы развлечений и сегмента fashion, которые сильно почувствуют падение потребительского трафика –в условиях падения доходов люди вынуждены сократить траты на данные категории.

Ожидания по тратам российских потребителей по каналам продаж на ближайшие 6 месяцев

Источник: исследование потребительских тенденций в России – BCG в партнерстве с Romir, апрель 2020 г.

Посещаемость торговых центров Москвы постепенно восстанавливается -по данным Watcom, если на первой неделе работы ТЦ индекс посещаемости отставал от аналогичного показателя прошлого года на 40-50%, то к концу июня отставание составило уже около 30%.

По опыту восточноевропейских стран, где запуск торговых центров состоялся раньше, чем в Москве (в первой половине мая), показатели посещаемости сейчас находятся на уровне 70-80% от прошлогодних значений.

Вероятнее всего, в России восстановление показателей посещаемости до уровня 80-90% произойдет в июле-августе с полным открытием развлечений.

До конца года мы вряд ли увидим возвращение к докризисным показателям –это связано не только с опасениями людей в связи с эпидемиологической обстановкой, но и с ограниченными финансовыми ресурсами населения. По данным Romir, 2/3 населения оценивают своё финансовое положение как нестабильное. Еда и развлечения –первое, на чем люди планируют экономить. Также потребители собираются сократить расходы на одежду и обувь.

Изменение потребительского спроса по категориям

Источник: Исследование потребительских тенденций в России – BCG в партнерстве с Romir, апрель 2020 г.

Электронная торговля

Инвестиции в платформу позволят онлайн-торговле рассчитывать на 10% долю в совокупном розничном товарообороте.

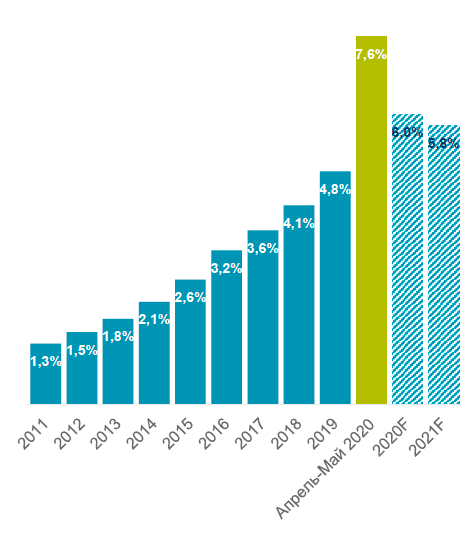

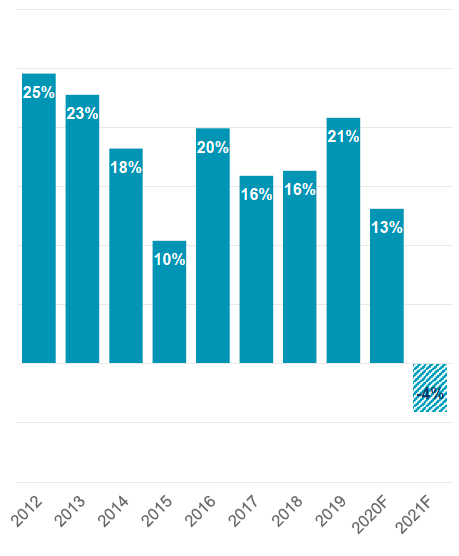

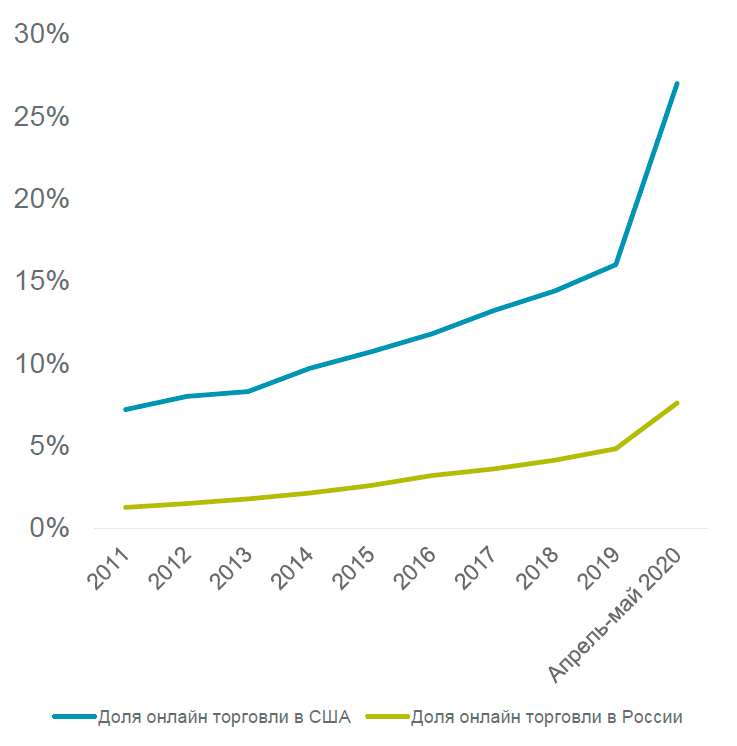

Доля онлайн-торговли в общем торговом обороте России

Рост оборотов онлайн торговли в реальном исчислении

Онлайн-торговля весной 2020 г. получила мощный импульс к развитию. Компании смогли расширить ассортимент, инвестировать в логистические сети, в результате доля онлайн-торговли смогла «пробить» 6%.

Возможно, в 2021 г. будет небольшое снижение оборотов онлайн ритейла в реальном исчислении за счет высокой базы 2020 г. и общего снижения доходов домохозяйств, особенно среди среднего класса. Также нельзя сбрасывать со счетов попытки традиционного ритейла «отыграть» утерянные в ходе локдауна позиции.

Однако материальная база, созданная в 2020 г., позволит онлайн торговле успешно «штурмовать» 10% долю от общего товарооборота.

Большой скачок онлайн ритейла

В апреле-мае доля онлайн-торговли в России сравнялась с уровнем в США 2011 года

Мировая интернет-торговлязначительно увеличилась в объемах благодаря огромным инвестициям, сделанным ранее в инфраструктуру и городскую логистику.

Российские темпы роста онлайн ритейла по-прежнему отстают, однако, если отечественным маркетплейсамудастся закрепить успех, достигнутый во время карантина, и сохранить долю в обороте розничной торговли даже после снятия ограничений, можно будет говорить о новом этапе для онлайн-торговли.

Сможет ли отечественный онлайн-ритейл закрепить за собой 7% долю?

Открытия торговых центров переносятся

В связи с пандемией ритейлеры были вынуждены пересмотреть планы развития и с осторожностью будут открываться в новых проектах. Перенос даты ввода торговых объектов до стабилизации ситуации является оптимальным решением для девелоперов.

Ежегодный ввод торговых площадей в России (включая Москву), тыс. кв. м

В России в первой половине 2020 года было введено в эксплуатацию 3 форматных торговых объекта общей торговой площадью 131 тыс. кв. м. Все открытия пришлись на Москву, в регионах не было построено ни одного торгового центра с арендуемой площадью более 15 тыс. кв. м. Все региональные открытия форматных торговых объектов были перенесены на более поздние сроки.

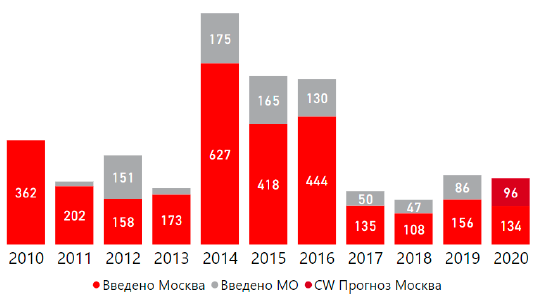

Ежегодный ввод торговых площадей в Москве, тыс. кв. м

В Москве сразу после снятия ограничений было открыто два торговых объекта, которые находились в высокой стадии готовности –МФК KvartalWest (GLA –44 тыс. кв. м) и The Outlet (GLA -20 тыс. кв. м).

Несмотря на пандемию объем нового строительства в Москве за первое полугодие 2020 г. превысил аналогичный показатель прошлого года на 25% за счет ввода сразу двух крупных объектов торговой площадью более 40 тыс. кв. м.

Ритейлеры в процессе оптимизации

Вынужденная приостановка деятельности, падение посещаемости торговых объектов и снижение доходов населения негативно повлияют на обороты ритейлеров. Некоторые операторы вынуждены оптимизировать бизнес и закрывать наименее прибыльные магазины.

Новые бренды, открывшиеся в 1 пол. 2020 г. и планируемые к открытию до конца 2020 г.

Несмотря на то, что значительная часть ритейлеров сейчас испытывает финансовые трудности и корректирует планы развития, некоторые торговые операторы продолжают открытие новых точек и даже заявляют о международной экспансии. Так, например, «Детский Мир» сообщал об открытии магазинов даже в период пандемии, дискаунтер товаров для дома Home Market планирует открытие 50 новых магазинов в Москве и области в 2020 году, Wildberries вышел на рынки Словакии и Польши, «Вкусвилл» открыл свой первый магазин в Амстердаме, а сеть кофеен Cofix заявила о планах развития в Европе и Америке (первая точка уже открылась в Польше).

Количество новых международных торговых операторов значительно сократилось, однако некоторые бренды продолжают проявлять интерес к российскому рынку.

Информация предоставлена отделом исследований и консалтинга Cushman & Wakefield.